死後の手続きで最もミスが起こりやすい相続税の計算と申告。

申告ミスをすると罰金を科されることもあり、知らなかったでは済まされません。

正しい方法を知っておき、損をしないようにしましょう。

故人の代わりに収める2つの税金の手続き

故人の代わりに収める税金は以下の2つ。

①所得税(準確定申告)

②住民税

それぞれの手続きについて詳しく見ていきましょう。

①所得税を収めるための「準確定申告」

準確定申告とは、亡くなった年の1月1日~亡くなった日までの所得金額及び税金を計算して、相

続人が故人の代わりに所得税を納付するというもの。

期限は、相続の開始を知った日から4ヶ月以内。

それまでに申告と納税をしなければなりません。

〈準確定申告が必要な人〉

・公的年金による収入が400万円を超えた場合

・公的年金等による雑所得以外の所得金額が20万円を超えた場合

・生命保険などの満期金や一時金を受け取っていた場合

・土地や建物などを売却した場合

・不動産収入がある場合 など

〈申告でお金が返ってくることもある〉

準確定申告では、納付の他にも還付の手続きも行うことができます。

1月1日から亡くなった日までに10万円以上の医療費を払っていた場合、高額医療費の還付が受けられるのです。

払いすぎたお金が戻ってくる手続きでもあるので、準確定申告が必要な場合に当てはまらなくても、必ず確認しておくようにしましょう。

〈手続きの方法〉

亡くなった人の住所を管轄する税務署へ行って以下の書類を受け取ります。

(国税庁のホームページからダウンロードすることも可能。)

・確定申告書 第一表

・確定申告書 第二表

・確定申告書 付表

・医療費控除の明細書 ※医療費の還付を受ける際に必要になる場合がある。

これらの書類に自筆で記載していきます。

以下の国税庁のホームページに記載例がありますので、参考にしてみてください。

https://www.nta.go.jp/taxes/shiraberu/shinkoku/kisairei/index.htm

※医療費の還付を受ける場合には、医療費の領収書も提出する場合があります。

②住民税

住民税(市県民税)は、毎年1月1日現在の状況に応じて課税されるため、1月1日に生存している場合には、納税義務が生じるということになります。

1月1日以前に亡くなった場合には納税義務は生じず、1月2日以降に亡くなった場合には納税義務が発生するのです。

毎年6月ごろに亡くなった人の住民税の納付案内が届きます。

住民税も相続人が収めることになりますので、納付書に従って税金を納めるようにしましょう。

最難関の手続き「相続税」

ここからは、最もミスが起こりやすい、相続税について解説していきます。

〈相続税の納付期限〉

相続税は、死後10ヶ月以内に申告する必要があります。

10ヶ月を過ぎると、追加で多額の税金を支払わなくてはいけなくなってしまうのです。

〈相続税ってどのくらいかかる?〉

相続税は、相続人の数や相続する財産の額によって変動します。

〈基礎控除〉

相続税には、基礎控除というものがあります。

『基礎控除額=(3000万円+600万円)×法定相続人の数』

この金額より遺産の総額が大きい場合に、相続税が課されることになります。

超えた金額に規定の税率を当てはめて相続税額を計算します。

〈相続税の配偶者控除〉

相続税の配偶者控除といって、故人の配偶者は以下の金額まで相続税がかかりません。

『1億6000万円分の財産』もしくは『法定相続分の財産』

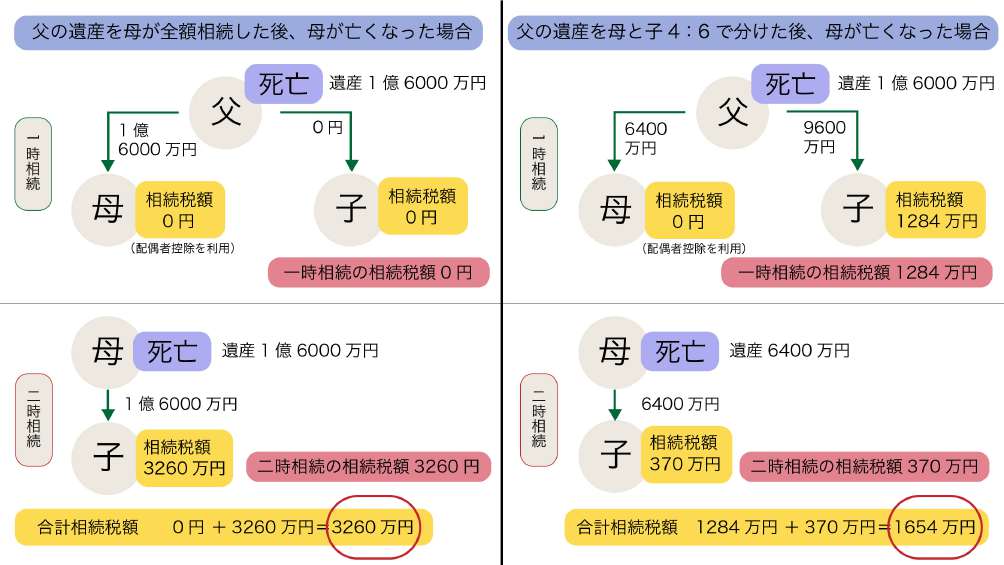

この制度があることによって、配偶者に多く相続させた方が相続税が安く済みそうと考えがちです。

しかし、配偶者に財産を多く残し過ぎるには避けるべき。

なぜなら、配偶者が死亡した場合の相続で、子供たちが相続税を申告する際にかかる相続税が高

くなってしまうからです。

以下で詳しく解説していきます。

相続税を抑えるテクニック

相続税を収める時に覚えておきたい3つのテクニックをご紹介していきます。

①親:子=4:6の割合で財産を分ける

配偶者に財産を残し過ぎることを避けた方が良いと先にお伝えしました。

その理由を解説していきますので、以下の図をご覧ください。

このように、配偶者に財産を多く相続させてしまうことで、二次相続の際の相続税が増えてしまい、親族に残る相対的な財産が減ってしまうのです。

そのため、親:子=4:6の割合で財産を相続するのが、遺産分割の黄金比になります。

②小規模宅地等の特例

小規模宅地等の特例というのは、『居住用の宅地のうち300㎡まで自宅の評価額を80%減で計算することができる』というもの。

※ただし、亡くなった人と生計を同一にしていたことが条件

300㎡未満の場合、例えば1000万円の評価額の場合、200万円の相続財産扱いになるということです。

③生命保険金の控除

生命保険金にかかる相続税には、特別な控除枠が設けられています。

『法定相続人の数×500万円』

この金額までであれば、相続税はかかりません。

現金として残すのではなく、生命保険金としてお金を残しておくことで、一定の金額まで相続税がかからなくなるのです。

これは、生前に活用しておきたい節税テクニックです。

実際に相続税の申告書を作成する方法

実際に相続税の申告書を作成する方法を確認していきましょう。

〈用意する書類〉

必要な書類がとても多いので、生前に集めることができる書類は集めておくと、手続きをスムーズに進めることができます。

○税務署に提出するもの

・故人の出生から死亡までの戸除籍謄本(※法定相続一覧図の写しで代用可能)

・遺言書の写し、または遺産分割協議書の写し

・相続人全員の印鑑証明

・手続きを行う人のマイナンバーを確認できる書類(マイナンバーカードの写し、住民票の写しな

ど)

・手続きを行う人の身分証(運転免許証など)

○相続税申告のために必要なもの

・金融機関の残高証明書(預貯金・株券など)

・不動産の固定資産税評価証明書

・不動産の登記簿謄本

・その他、財産の価値を示す書類(自動車の査定書など)

〈申告書を用意する〉

まずは、国税庁のホームページから相続税の申告書のフォーマットをダウンロードします。

(税務署で直接もらうことも可能です。)

相続税の申告書は、相続人全員で1枚作成すれば良いので、人数分作成する必要はありません。

〈相続税額の計算方法〉

①課税遺産の総額

=相続財産の評価額-葬儀にかかった費用-基礎控除額=課税遺産の総額

②一人の相続人が支払う「仮の相続税額」

=課税遺産の総額×法定相続分×税率-控除額

※実際の遺産分割の割り振りに関わらず、法定相続分で計算します。

※税率は、相続財産の金額によって変わります。以下の表参照。

③相続人全員の「仮の相続税額」を合計したものが「相続税の総額」

→これを実際に相続する割合で分配して支払います。

〈申告書に書き込む〉

税額が決まったら、「相続する財産の金額」と「支払う相続税の額」を申告書に書いていきます。

申告書は、こちらの国税庁のホームページからダウンロードすることができます。

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/sozoku-zoyo/annai/r01.htm

下記が記入例(国税庁のホームページ)になりますので、こちらに従って記載していきましょう。

https://www.nta.go.jp/publication/pamph/sozoku/shikata-sozoku2019/pdf/s05.pdf

罰金はどのくらいの割合で科せられるのか

相続税の申告を間違えてしまうと、どれくらい罰金を取られてしまうのかと心配な方も多いと思います。

相続税の申告から2~3年経った後に税務調査が入ることがあり、税務署から突然連絡が来ることがあるのです。

実は、5人に1人くらいの割合でペナルティーを科されてしまっています。

以下の金額が、罰金として、本来支払う相続税に加えられる金額です。

・延滞税

相続税の納付期限(10ヶ月以内)に間に合わなかった場合

→2ヶ月以上遅れると1年ごとに本来の納税額×14.6%

・過少申告加算税

実際の相続財産より少なく申告していた場合

→最大で未申告分の15%

・無申告加算税

正当な理由なく申告期限に遅れた場合

→本来の納税額×最大で20%

・重加算税

財産を意図的に過少申告していたと判断された場合

→本来の納税額×最大で50%

相続税の申請期限の延長申し立ても可能

相続税の確定に時間がかかるなどの理由で、相続税の申告期間に間に合いそうにない場合、事前に税務署で相続税申請の延長申し立てを行いましょう。

フォーマットはこちらの国税庁のホームページからダウンロード可能。

https://www.nta.go.jp/taxes/nozei/enno-butsuno/yoshiki/02.htm

この手続きにより、申請期限を2ヶ月延長することができます。

時間をかけても、ミスがないよう、正確に申請することが大切です。

お気軽にご相談ください

大和田税理士事務所では、相続税に関するご相談を受け付けております。

「相続財産への課税が心配」「調べてみてもよく分からない」「身内に頼れる人がいない……」などお悩みをお持ちの方は、ぜひ当事務所にご相談ください。