相続で最も重要な“遺産の分配の割合”。

正しく財産を把握して書類を作成することで、トラブルを避けることができます。

遺産を相続人同士で分けることになった場合、「遺産分割協議」を行って「遺産分割協議書」を作成しなければなりません。

しかし、具体的にどんな書類なのか、イメージができないという方も多いと思います。

今回は、遺産を分けるときの目安や、遺産分割協議書の作り方などについて紹介していきますので、ぜひ参考にしてみてください。

遺言書がない場合「遺産分割協議書」の作成が必要

〈遺産分割協議書とは?〉

全ての相続人が参加した遺産分割協議において、どのような内容で合意したのかを明記した文書です。

遺言書がない場合、遺産分割には「遺産分割協議書」が必要になります。

基本的に、遺産分割協議書がないと、お金を降ろすことも、不動産などの名義変更を行うこともできません。

〈遺産分割協議書が必要になる手続き〉

遺産分割協議書が必要になる手続きには、以下のようなものがあります。

・名義変更(不動産、株、自動車など)

・預貯金の凍結解除

・相続税の申告

〈いつまでに遺産分割協議書を作る?〉

相続放棄の期限は死後3ヶ月、相続税の申告は死後10ヶ月以内に行わなくてはならないので、それまでに遺産分割協議書を作らなければいけないということになります。

相続税の申告期限に間に合わない場合には、「加算税」というペナルティを支払わなければならなくなってしまうので、注意が必要です。

葬儀で相続人が集まった際に遺産分割協議を行う日程を確認し、四十九日を目安に分割協議をすませるようにしましょう。

〈遺産分割協議までに準備しておくもの〉

・相続人それぞれの戸籍謄本

・故人の除籍謄本

・相続人それぞれの印鑑証明

・相続人それぞれの実印

〈遺産を調べるために必要なもの〉

相続する遺産を確定させるために以下の書類が必要になります。

・故人の残高証明(各銀行口座内にある現金)

→金融機関

※口座が複数ある場合には、漏れのないように全て集めておく

・取引残高報告書(証券会社内にある株券)

→証券会社

・固定資産評価証明書(不動産)

→市区町村の役所や出張所

法定相続分を確認する

法定相続分とは、民放で規定されている遺産の配分のこと。

あくまで目安となるので、必ずしも法定相続分通りに分配する必要はありません。

法定相続分は、以下の表の通りとなりますので、参考にしてみてください。

〈遺産分割の黄金比〉

配偶者が支払う相続税のことを考えると、配偶者に財産が集中するのは避けるべき。

配偶者が亡くなった後に子供達に相続される二次相続で支払う相続税も多くなってしまうため、親:子=4:6の割合が、相続税の節約になる黄金比となります。

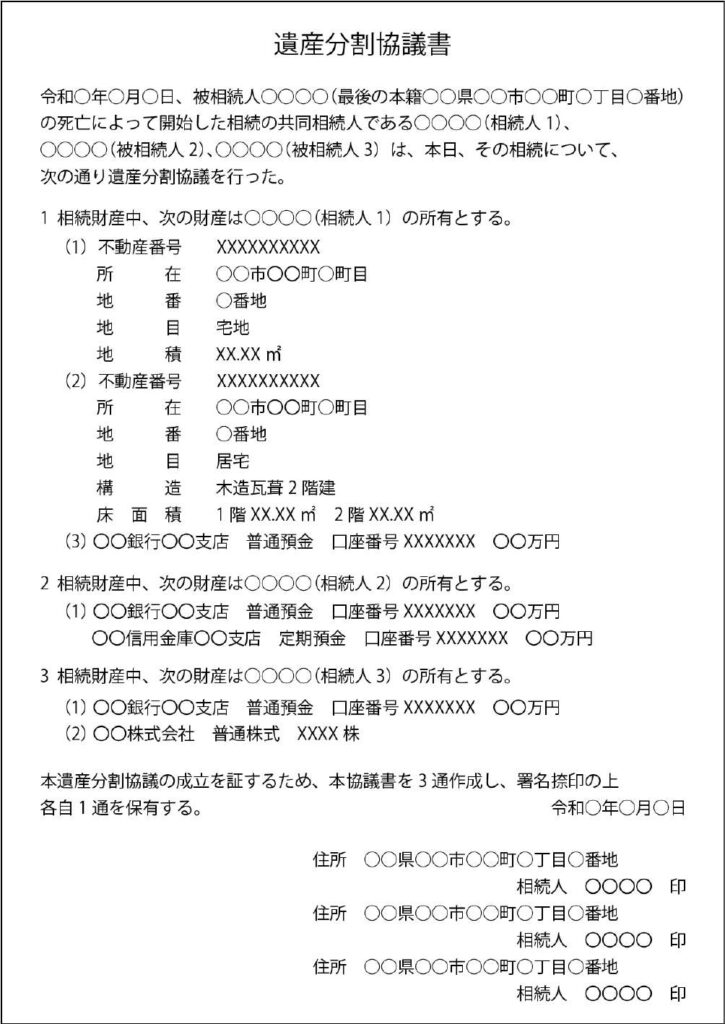

遺産分割協議書の作り方

遺産分割協議書の作成は、パソコンでも手書きでもどちらでも構いません。

〈遺産分割協議書の作成例〉

〈遺産分割協議書を作成する時の注意点〉

誰がどの遺産を相続するか明確に記載していきます。

①預貯金→口座番号と相続する金額を明記する

②不動産→登記事項証明書の通りに記載する

※「遺産の○分の○を相続する」というような曖昧な記載だと書類として認められないこともあるので注意が必要です。

③被相続人・相続人の情報→戸籍謄本に則って記載

④押印箇所は全て実印を使用する(認印は不可)

⑤提出する場合には、各相続人の印鑑証明を添付する(故人のものは不要)

〈故人に借金があった場合〉

借金も遺産の一つなので、分割して協議書に記載することになります。

遺産よりも借金の方が多かった場合には、遺産放棄という方法があります。

〈遺産放棄とは?〉

遺産放棄とは、遺産の一切の相続を放棄する代わりに、借金も負わない手続き。

期限は、死後3ヶ月以内と短めです。

遺産分割協議書は不要になりますので早急に行うようにしましょう。

「相続放棄申述書」を家庭裁判所に提出すれば手続き完了となります。

遺産分割協議後に遺言書が見つかったら?

遺産分割が終わった後に、もし遺言が見つかった場合には、「遺産分割再協議」が必要になります。

遺言に時効はないため、見つかった段階でもう一度遺産分割協議をやり直す必要があるのです。

しかし、相続人全員が遺産分割協議の内容に納得しているのであれば、遺言に従わずに協議の通りの分割でも問題ありません。

(遺言書に従わない際の書類の提出なども必要ありません)

お気軽にご相談ください

大和田税理士事務所では、相続税に関するご相談を受け付けております。

「相続財産への課税が心配」「調べてみてもよく分からない」「身内に頼れる人がいない……」などお悩みをお持ちの方は、ぜひ当事務所にご相談ください。